金融危机以来最惨财报季拉开序幕,美股准备好了吗?

7月已至中旬,美国公共卫生事件重新抬头,却似乎在为即将到来的最惨财报季拉响前奏。

Refinitiv数据显示,预期二季度美股公司盈利将下降44%。若果真如此,这将是2008年金融危机以来盈利表现最糟糕的季度。

数据称,标普500指数的全部11个行业预计都将收获不同程度的负盈利,其中能源、非必须消费品行业预计受创最为严重,银行业也将受重挫。相对而言,信息技术、通信服务等科技行业预计受到影响较小。

如今,一边是美股市场持续反弹美好图画,一边是许多美股公司面对前景的不确定性,纷纷撤回财务指引,这使得二季度美股公司业绩表现尤其受到关注。

科技推高股市的迷雾之下

二季度财报公布之际,美国二次公共卫生事件似乎呈现愈演愈烈的势头。卫生事件所导致的死亡病例从4月高点连续数月下降后,近期出现明显反弹;日增病例增速也仍在加快,周六连续第五天上升,创下71389例近期记录。

而另一边,美国股市还在一路强劲走高,纳指周五收涨0.66%,报10617.44美元历史高位;标普500周五收盘涨1.05%,报3185.04美元,同样处于一个月高位。

不过分析人士指出,过去几个月中美股各大指数的上涨,很大程度是由受益于公共卫生事件的大型科技公司推动的。标普500指数的五大成分股——苹果公司(AAPL.US)、微软(MSFT.US)、亚马逊(AMZN.US)、Alphabet(GOOG.US)和Facebook(FB.US),2020年以来股价均获两位数百分比增长,而它们在该指数中综合权重接近23%,对指数拉升做了重要贡献。

以苹果公司为例,三月低点以来,苹果公司股价累计涨超71%,远超同一时段标普500指数近40%的涨幅。

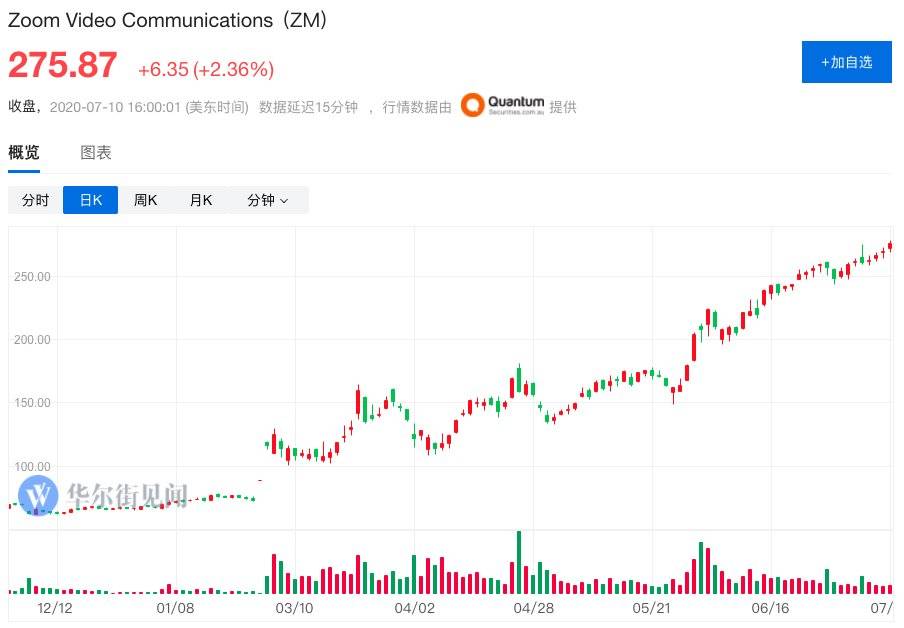

许多其它科技公司也纷纷估值崛起。“宅家抗疫股”Netflix(NFLX.US)和Zoom(ZM.US)股价二季度以来屡创新高,截至周五美股收盘,Zoom市值已达780亿美元,超过包括高盛集团和Caterpillar在内的道指六支成分股的市值。

这也意味着,指数大幅走高背后,美股市场正面临严重的两极分化。TradeStation Group市场情报副总裁David Russell表示,公共卫生事件前所未有地分裂了美股市场。

“随着科技股走强和新兴软件公司的崛起,许多标普500指数和道指成分股股价的涨跌,已经显得无关紧要。”

科技公司股价的飙升体现在指数上,抹去了其余大量美股公司的估值走弱。叠加近期美国散户热情高涨,大幅推高多支高风险股乃至破产股的情形屡见不鲜,让人不禁怀疑高估值之下,有多少美股公司败絮其中。

大量被取消的财务指引,无疑也为美股公司二季度以来的业绩表现更添一重迷雾。而即将陆续披露的二季度财报意味着,市场如今必须重新直面或将惨淡的现实。

加州大学洛杉矶分校金融学名誉教授Brad Cornell表示,实际数字将说明一切,因为任何所谓的“指引”都有可能将股价的上涨吹得合理化。

“我认为盈利数据非常重要,因为它们将交代实际情况。”

“它们将确切地告诉我们,一家公司的业绩表现是否真的足以匹配其股价增长。”

Refinitiv数据显示,能源、非必须消费品行业预计盈利将分别大降151.5%和118%。

具体到细分行业,Webull首席执行官Anthony Denier表示,酒店业、航空公司和租车公司受到的威胁最大。体育业以及赌场、电影等娱乐业也将录得巨大亏损。

银行大量坏账,金融业遭巨震

另一受到公共卫生事件严重冲击的是金融业,其中银行业料将因大量坏账损失遭重锤。

信用评级机构标普全球近期发布的报告显示,由于公共卫生事件会对银行资产质量造成严重而持久的冲击,到2021年底全球银行坏账预计将高达2.1万亿美元,其中今年预计达1.3万亿美元,比2019年的0.6万亿翻一番还多。

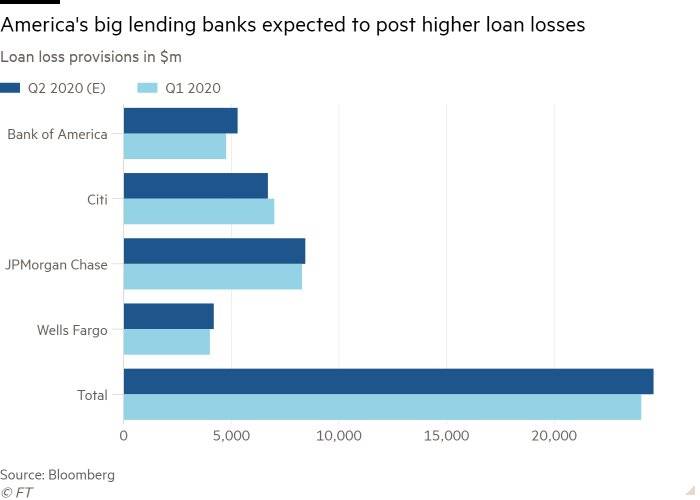

另一项调查数据显示,摩根大通(JPM.US),美国银行(BAC.US),富国银行(WFC.US)和花旗集团(C.US)四大银行,第二季度预计将录得246亿美元的坏账损失准备金,以弥补未来可能遭受的损失。

其中,富国银行盈利预期最为悲观,42亿美元的预期坏账损失将使其盈利下降逾99%。6月底,富国银行在一份声明中表示将削减股息。截至周五美股收盘,其股价今年已下跌55%。

同时,随着美联储3月中旬将利率降至零,核心贷款利率下降也使银行业大受打击。巴克莱分析师表示,二季度银行借贷利率差录得2009年一季度以来的最大收缩,使得银行盈利大幅缩减。

投行业务赚翻了

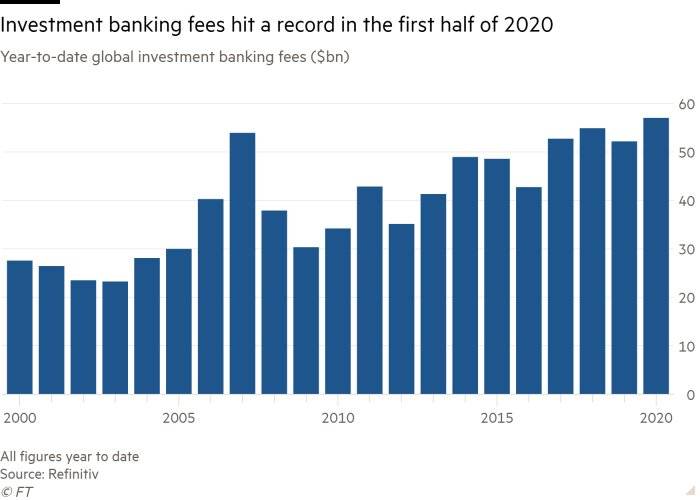

不过,股市大涨之下,投资银行却是独领风骚。由于许多美国企业为改善资产负债表纷纷启动融资,华尔街投行将大笔手续费和咨询费收入囊中,赚得盆满钵满。

Dealogic数据显示,随着新股发行激增,美股二季度融资额高达近1900亿美元,创下1995年纪录该数据以来,美股市场单季融资规模之最,华尔街投行从中斩获了数十亿美元的手续费。

今年上半年,美国股票和债务资本市场业务,分别为华尔街投行带来约57亿美元和85亿美元的费用收入。6月,单单从企业IPO中收取保证金,华尔街投行就赚了172亿美元。

分析人士表示,由于公司仍需要大量资金渡过危机,债券业务将继续给投资银行带来创纪录盈利。

摩根大通此前预计,二季度营收将同比增长50%。此前有分析师将高盛和摩根士丹利的第二季度盈利预期提高了约五分之一。

三季度将如何?

市场分析师表示,三季度多数美股公司的业绩前景仍将黯淡,只是比二季度会好一点。11个标普500行业中,预计有10个三季度盈利仍将出现负增长,其中能源板块下跌113.7%,工业板块下跌59.8%。公用事业部门将是唯一盈利增长的行业,预计增0.3%。

版权声明:

凡文章来源为"华经财富网"的稿件,均为华经财富网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"华经财富网",并保留"华经财富网"的电头。