赵建:国际比较视角下的“财政赤字货币化”

日本、美国、欧洲一直在财政赤字货币化,以至于这些国家的央行到了无债可买的地步。日本已经买了市场上四成以上的国债,并且正在成为股市上近100家上市公司的前五大股东。美国疫情时期无限量的宽松,在边际上也面临着无债可买的境地。负利率,实际上也是资本主义国家财政赤字货币化过度的一个表现……

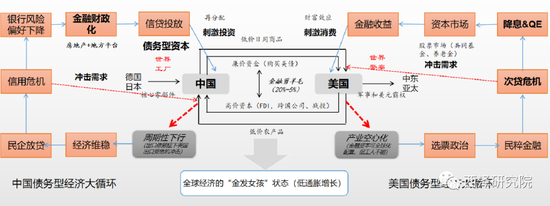

中国央行也早就开始了财政赤字货币化,只不过不是那么直接,而是通过政策性银行(PSL)和商业银行(MLF、SLF等)作为“通道”,间接的进行结构性的财政货币化。更重要的一点是,商业银行的财政化趋势(党和国家领导下的银行体系)也使得中国有着其他国家没有的优势:赤字货币化的货币,不仅局限于基础货币,还可以是广义货币。而且,过去几年的货币化不是在中央政府,而是地方政府的超级大赤字货币化。

从现实主义的角度,财政赤字货币化本身不是问题。而且在当前这种危急关头,此时不赤字货币化更待何时。人们更多的担忧是一系列的深层次问题,比如财政纪律的漠视,政策投放的货币走向不明,大通胀下民众手中的货币购买力下降,国家信用的损耗等等。财政赤字货币化只是一种政策工具(虽然不一定“合法”,最近德国就判定欧洲央行的“货币化”行为违宪),关键并不是赤字创造了多少货币,而是这些货币最终走向了哪里,是一小部分群体还是普通大众的民生,是生产性领域还是分配性领域。一个重要的原则是,财政赤字货币化要“救急不救穷”,当经济缓和后一定要及时退出,不能把危急时刻的“抗生素”,当作日常的食品来维系生命。

财政赤字货币化的争论日嚣尘上。困难时期,很多举措也实属无奈。现在这种形势下,不大幅扩张赤字打“抗生素”,那要等什么时候?情况危急,赤字扩张不可能像正常情况下靠财政和生产的慢慢积累,也为了避免挤出效应(对民企)和紧缩效应(加税),就只能通过“货币超发”的形式,按照MMT的药方,央行直接购买自己消化了。

学者担心的地方是,同为国家部门的两个机关,一手财政部发债,一手央行买债,假如没有科学严格的财政和货币纪律,货币发行就真的只是一种虚拟的记账行为,中间没有任何生产活动以及银行一样的风险和资本约束。这样空转的“结果”就是赤裸裸的铸币税:央行直接凭空印钞购买实体经济创造的产出。最终可能引发国家信用的过度损耗,公众对货币失去信心并大面积抛售。

举个扩张一点的例子,在一个简单的经济体内,只包括两个部门,一个是货币部门,负责生产货币;另一个是实体部门,假如只生产粮食。在不进出口的情况下(封闭经济体),粮食的生产由生产函数,即土地面积、机械设备(资本)、技术和投入到生产中的劳动力等这些要素决定。在一定时期内,土地、技术和人员基本不发生变化,所以产出既定,即供给是一定的。

此时,假如央行买了财政部的国债即财政货币化,财政部拿着发行国债的钱,或者给公务员发工资,或者大兴土木搞基建,支付企业工程款,然后企业给工人发工资,或者用来还旧债。假如大部分的货币是用来发工资,而且这些人员消费需求的货币弹性非常大(即手中增加了100元就要多买100元的馒头),那么就出现了一种情况:

粮食生产供给保持不变的情况下,由货币化凭空创造的需求突然增加,导致的结果就是粮食价格的普遍上涨——所谓的通胀。被通胀毛掉的那部分也就是所谓铸币税。

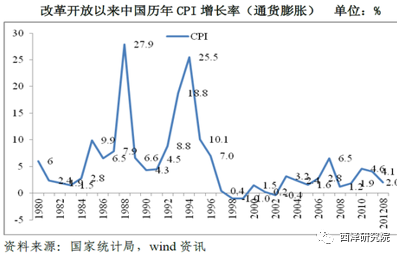

这就是人们对赤字货币化普遍的担心,而且这个担心不是没有道理。魏玛共和国、民国末期的恶性通胀,中国上世纪90年代末的通货膨胀,都已经作为历史记忆深入人们的脑海。除此之外,货币发行作为一种分配型权力,没有节制的滥用会导致结构的扭曲:越来越多的人想尽办法,从需要付出劳动的生产部门挤入非生产性收入高的货币部门,这种要素流动方向积累到一定程度,会导致一个国家经济体内,生产型活动越来越少,分配型活动(寻租、套利、腐败、关系资源资本化等)越来越多,这个结构的变化靠什么来再平衡?其中之一就是通胀,或者滞涨。

改革开放历年来的大通胀都与债务及赤字货币化有关(也有抑制型通胀等转轨因素)

通胀,还是滞涨,要看具体的生产结构,看通胀激发的是生产效应还是分配效应。前者是指通胀能为实体经济带来“赚钱效应”,激励企业更多的为了利润,个人为了工资和奖金去生产和工作;分配效应则是指通胀是破坏性的,不能给实体企业带来赚钱效应,即下游商品价格在上涨,但是企业的成本上升的更快,此时的形式一般就是滞涨:经济停滞和物价上涨并存。

一般来说,如果市场运行良好,滞涨很难发生,即菲利普斯曲线会起作用。滞涨的发生有深刻的体制和社会根源,更多的是结构性矛盾积累到一定程度的结果。滞涨将会埋葬凯恩斯主义,甚至是一个国家的政治稳定。我在《赵建:通货膨胀会导致房价下跌吗——兼论滞胀是改革滞后的社会成本》已经提出一个假说:滞涨是结构性改革滞后付出的代价或社会成本。事实也证明中国的菲利普斯曲线即通胀对增长的拉动效应已经越来越弱。

在这种情况下,人们对财政赤字货币化的担忧,与其说是对通货膨胀的担忧,不如说是对国家信用、财政纪律、金融治理现代化等诸多深层次问题的担忧。所以,5月6日,德国联邦宪法法院裁定,欧洲央行(ECB)未能充分证明开始于2015年的资产购买计划的合理性,违反德国宪法,震动了政界和金融界。

二、为什么发达国家担忧的是通缩而非通胀:资本主义危机的本质是过剩和通缩

然而最近几十年的事实是,全球货币大放水,但是几乎没有发生大的通胀,而且更多时候,除了几个明显落入中等收入陷阱的国家,各国央行其实一直在为抗通缩而苦恼。原因何在?我在以前的文章《赵建:通货膨胀会导致房价下跌吗——兼论滞胀是改革滞后的社会成本》已经提到:

快速的货币化,伴随的是更加快速的工业化和全球化,猫追老鼠,比的是相对速度。

工业化通过产能空间压低了上中游产品价格;而全球化则通过更大范畴的贸易交换空间平抑了物价,比如中国从美国和南美进口廉价的粮食,压低了城市的食品价格;美国等国则从中国进口低价的工业品和日用品。

中美主导的全球化通过贸易交换(比较优势)压低了通胀

而在更长期和更加深远的意义上,奥地利学派的关于信贷分配的生产性和非生产性,熊彼特的企业家精神和信贷扩张的理论,都说明了信用货币下,即靠贷款创造存款(广义货币)的体系里,不要担忧货币扩张会带来通胀。只要信贷创造的货币分配到了生产领域,掌握到了企业家而不是投机者和非生产型的群体里,货币在创造的过程中,由于资本积累和生产率的提高,商品等实物产出创造的更多。这才是一般情况,也就是货币扩张带来的,很可能是通缩效应而非通胀效应。

米塞斯等奥地利经济学家,早就注意到了“信贷扩张可能引发通货紧缩”的问题,尤其是“距离最终消费品比较远的中间品和资本品价格的通缩”。这个道理实际上很简单,信贷扩张虽然带来了货币供给的扩张以及需求的扩张,但是由于生产技术的广泛引用和生产效率的提高,企业的产出能力提高了。尤其是那些生产资料和资本品,很容易出现产能过剩的问题。再加上,资本主义固有的收入分配问题,贫富收入差距越来越大,就会造成“货币扩张引发通货紧缩”的怪异现象。相对于消费品价格CPI,生产资料或资本品价格PPI,更容易出现产能过剩下的通缩。

这个我们在中学课本都学过,资本主义经济体系最大的问题不是短缺,而是过剩。计划经济才是短缺(结构性)。所以资本主义发达国家一直苦恼的问题是,如何提振需求,激发通胀,而不是担忧通胀。这里面又有深层次的结构性问题,比如贫富分化严重与购买力不足,实际上也是马克思范式下的资本和劳动在价值分配过程中的体制性问题。(可参阅我以前的的文章《历史正在进入马克思时间》)

三、次贷危机以来,发达资本主义国家一直在赤字货币化,以至于到了无债可买的境地

正是受困于这种生产相对过剩带来的紧缩效应,发达资本主义国家早就采用,而且一直在采用财政赤字货币化的形式。虽然他们一直受到理论界“李嘉图等价”和“卢卡斯批判”的警告。

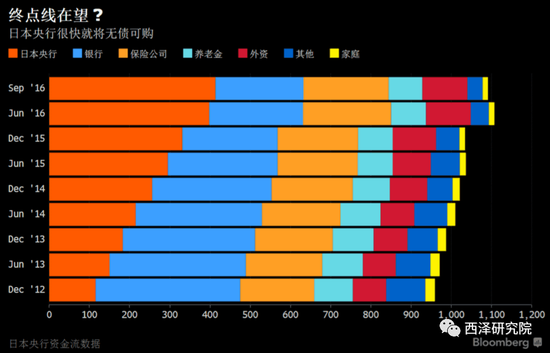

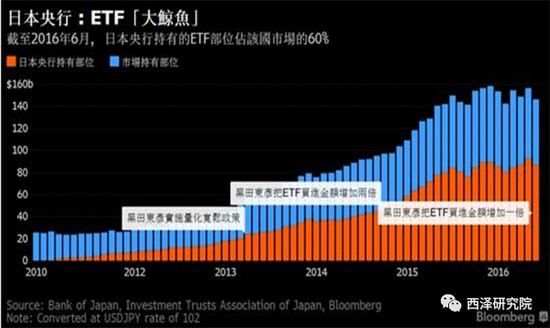

日本长期以来,还包括美国,欧洲,在次贷危机之后,一直采用这种货币化形式。尤其是日本央行,长期以来面临的苦恼并不是货币化不货币化的问题,它苦恼的是,市场上的国债都快买完了(2016年持有40%的未到期国债),想货币化却没有资产可购买,只好买上市公司股票,现在都买成了近100家上市公司的大股东。这对一直标榜市场经济的国家来说,很尴尬。

日本央行的超级宽松面临无债可买的困境

2016年日本央行就已经成为81家上市公司的前五大股东、55家上市公司最大股东

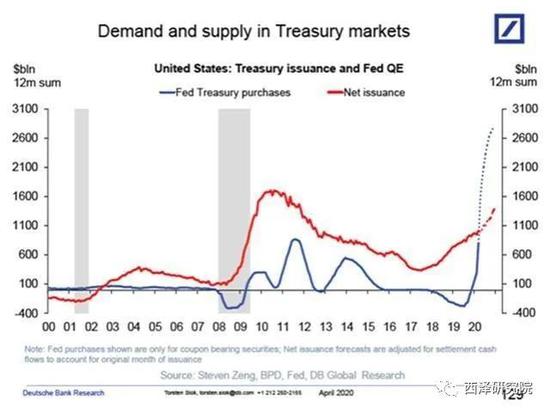

美国的多轮量化宽松也是如此。最近面对疫情带来的“大停摆”,更是无限量的货币化,不仅超买国债释放流动性直到买的供需失衡,在边际上也面临“无债可买”的境地,而且在危急时刻,绕过商业银行和市场,直接给企业和家庭免息贷款或发救济补助。当然这里面也有大选之年,为了讨好选民的政治策略——危机时刻,国家金融能力可以无限大,这就是我一直说的“货币利维坦”。

史无前例的量化宽松已导致美联储无债可买

这也是我一直强调的“新范式”之中的,危机造成的“货币政策悖论”——危机中出现流动性黑洞(雷曼时刻,今年三月份美股的四次熔断),市场失灵,必须最后贷款人出马,导致央行被不断赋权,货币纪律层层废弃,货币化成为一种常规操作,类似抗生素成为常规药物。于是赤字货币化不断积累的副作用,经过一段时间后形成更大的危机(周期性力量),政府为了拯救危机,采取更大的赤字货币化,然后新的一轮债务周期开启......

因此,5月6日德国判定欧洲央行2015年以来的资产购买计划违宪,实际上就是对这种恶性循环的担忧,也反应出了欧元区内部的一些深层次矛盾。

全球货币化的另一个极端表现是“负利率”。负利率造成了大量不良后果,其中之一就是金融资本脱离实体经济,以及经济结构的持续恶化。我在文章《负利率是劫富济贫?“金融恩格尔系数”告诉我们恰恰相反》已经提到过这个结构恶化引发的恶性循环:

财政赤字货币化——利率走低——金融资产价格上涨——贫富分化——购买力不足——需求下滑——经济增长停滞——(金融危机)——财政救助——财政赤字货币化...

在发达资本主义国家这个大循环里,我们看到对财政赤字货币化的反应并不是通货膨胀,而是金融资产价格上涨,而金融资产价格的上涨,又进一步引发贫富分化和购买力不足,导致经济增长停滞(通缩)。这是一个看上去似乎无止境的轮回,何时是头,如何收场?在我借鉴达里奥超级债务周期思想基础上构建的新范式里,结局不在经济和金融领域,而是在国家冲突等极端风险领域。

四、中国央行的赤字货币化实验:国有商业银行+政策性银行形成的“通道”

在全球央行这种货币化趋势和诱惑下,中国央行就一直坚守货币和财政纪律,没有采取这样的操作吗?答案应该是部分否定的,其实中国央行一直也在财政赤字货币化,只不过没有自己亲自操作,而是通过两大“通道”机构间接货币化。

一个是商业银行,银行买国债,用的是基础货币(超额准备金)。在实践操作中,如果因为国债发行过多,银行间的流动性不足,货币利率抬升,央行便会用MLF、SLF和降准等方式释放流动性,以保证国债发行的购买力。这实际上也是一种财政赤字货币化,只不过这个购买过程不是“央行—国债市场”直接购买,而是“央行—(MLF等再贷款)—商业银行—(超额准备金)—国债市场”,是一种间接的财政货币化。

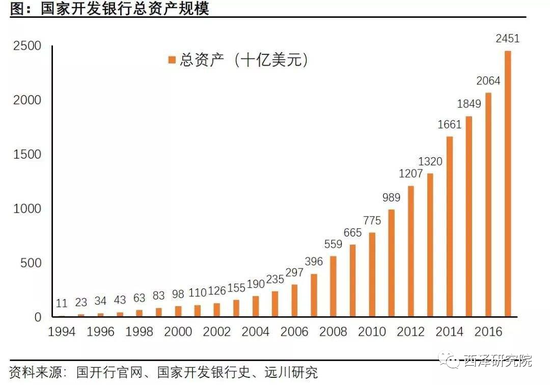

另一个是政策性银行,主要是通过PSL等方式注资。比如最近几年的“棚改”战略,就是央行通过PSL等向国家开发银行注入资金,然后国家开发银行再贷款给地方政府,结合地方政府的配套资金向拆迁户“直升机撒钱”。在这里,央行没有权力直接货币化,但是通过国家开发银行的PSL作为“通道”,间接的实施了货币化的效果。这也是最近几年各大城市尤其是三四线城市房价大涨的主要原因之一。所以我们看到,最近十年,国家开发银行的总资产规模飙升了6倍多,达到了近17万亿元!

央行通过政策性银行作为“通道”进行财政赤字货币化

国家开发银行最近十几年的资产规模飙升

但是注意了,上面这个过程是中央政府的财政赤字货币化过程(政策型银行的棚改货币化实际上也是中央履行的责任),也是通常说的经典的“财政赤字货币化”。对于中国现实来说,最大的赤字问题不在于中央政府,而是地方政府。在过去的十多年里,尤其是2012年以后,地方政府的债务处于飙升过程,那么这些债务谁来买?就是商业银行。一个是标准的或置换的地方债券,大约二十万亿元,但这不是大头,大头是各种城投、地方平台的“非标”、“非非标”,甚至是一些地方城投公司的海外美元债!现在加上隐性债务的地方总债务到底多大,竟然还是个搞不清楚的未知数,普遍估计在50—70万亿元!

这么大规模的地方政府债务,是靠商业银行来“货币化”的。这当然不是一般意义上的财政赤字货币化,即用基础货币来购买国债,而是非常有中国特色的“地方财政赤字货币化”。特色之处,一是,货币化的工具是广义货币,而非基础货币,即地方政府债务在形成过程中,也创造了货币(银行借贷双计);二是,不是像发达国家那样通过公开透明流动性好的金融市场,而是主要通过贷款、非标、非非标等“影子银行”的形式进行货币化;三是,数量级异常庞大,几十万亿级别的货币化量。

地方政府负债利息最高曾消耗掉38%的GDP增量

因此,中国财政赤字货币化的问题不在当前的中央政府(中央政府加杠杆空间相对较大),而在于过去十年早就积累的地方政府财政赤字。当然,地方政府的赤字货币化采取的是非典型形式。

五、危急时刻,财政赤字货币化应该本着“救急不救穷”原则,经济有所复苏后,应尽快回归常态化

在这里我再次强调,赤字货币化本身不是问题,问题在于赤字货币化创造的宝贵的财政资源如何用,当经济复苏后赤字货币化能否顺利退出,即能否实现走出赤字后的“经济软着陆”,而不是继续沉溺于其中形成刚性的路径依赖。

因为赤字货币化是可以“上瘾”的。如果把一个国家不甚恰当的比喻为一家公司,与辛辛苦苦激励实体经济产出获取税收相比,赤字货币化只靠两个部门的会计腾挪就可以创造“名义收入”:在国家机器的维护下,通过印钞购买实体经济实实在在的产出。

再举个不恰当的例子,赤字货币化上瘾,跟制造业企业玩房地产,商业银行玩同业业务有相似的感觉。制造业市场竞争比较充分,毛利率越来越薄,而房地产市场在供给侧有政府垄断,在需求侧有银行信贷支持,所以能创造丰厚的利润。因此,辛辛苦苦做制造业,不如圈地打着产业园区的名义搞房地产。

同样的道理,对银行一般存贷款业务来说,要辛辛苦苦的搞营销拉存款,胆战心惊的做风控放贷款,这些业务需要大量的网点、人员和费用。但是对于前些年的同业业务(金融严监管以前),不少银行的金融市场部,用不到二百个人的同业团队,创造了需要传统银行业务两万多人、几百个网点的产能。这些业务很多都是脱离实体经济的“空转”(地方平台、城投债很难严格定义为实体经济),当这些资产不创造现金流和roa的时候,以其为抵押物创造的货币该去哪里?

这是反对者担心的地方:无锚印钞。因为与央行过去实实在在的外汇储备和商业银行的抵押物及风控约束相比,央行直接买国债的确让人心里不踏实。魏玛共和国和民国末年的教训还摆在那里,改革开放后也发生过多次。因此在这里,人们更担忧的不是财政赤字货币化本身,而是:大国财政和货币关系和自律机制的破坏。因为这个关系,是在上世纪九十年代末经历了惨重的教训后,好不容易建立起来的(央行和财政部分开)。

然而放在当前的危急关口,财政赤字货币化是必要的,也是必须的。就像人进入急诊室,必须采用非常规的抢救措施,副作用并不是主要考虑的因素。从这个角度来说,赤字货币化,更像是一种“抗生素”,在特殊时期支持“六稳”、“六保”的国家政策,等危机过后,再恢复正常的经济生活强身健体。

所以问题的关键是,这些货币化创造的宝贵的财政资源,如何用,用在哪里,以起到特殊时期的特殊作用。从某种意义上来说,现在的财政赤字货币化,恰恰是为了将来不再用货币化,而是回到经济自我造血创造税收和正常债务的状态。否则,很可能上瘾,在地方政府赤字货币化的风险还没出清的时候,又让中央政府染上了同样的疾病。人们也不希望中国在完成金融现代化之前,就过早的陷入了货币政策日本化的困境,因为我们还没建立起一个发达的金融市场。这样的结局,更可能像“中等收入陷阱”国家的滞胀境地。

版权声明:

凡文章来源为"华经财富网"的稿件,均为华经财富网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"华经财富网",并保留"华经财富网"的电头。