多角度剖析:为何说黄金有望在今年下半年创下历史新高?

原标题:多角度剖析:为何说黄金有望在今年下半年创下历史新高?

彭博宏观评论员埃迪·范德沃尔特(Eddie van der Walt)最新撰文表示,缓慢的经济增长、宽松的货币政策和“黑天鹅”事件等因素的综合作用,可能会在2020年下半年将金价推升至历史新高。

对经济封锁和实体经济受损的担忧挥之不去,应会令避险需求保持强劲,而正如2008年时的“剧本”所显示的那样,黄金也可能在避险环境中反弹。

作为过去一年表现最好的主要资产,黄金价格飙升了四分之一。而随着全球经济衰退的到来和降幅超预期,金价下一个目标或许将是2000美元/盎司大关。

尽管央行旨在支持刺激就业的政策可能会阻止股市崩盘,但对黄金来说,这张“药方”对其同样有效。万亿美元的印钞助长了未来通货膨胀速度加快的说法,并促使投资者回归黄金市场。在历史上,当实际利率较低时,金价往往表现良好。

在经历了过去十年头几年的三重顶后,金价当前已完成了一轮圆底。2018年底,Eddie van der Walt的专栏就曾预测,金价将在轧空后上涨,此后金价已上涨了40%以上。

2008年之后几年的经历,足以为当前市场提供参考。当时,政策制定者也在积极运用非常规货币政策来提振经济增长。这意味着黄金在此时期会与风险资产正相关,坏消息将引发新一轮量化宽松,推动黄金和股票双双上涨。

这种势头可能会使黄金升势自我延续,而黄金向来是一种具有高度自相关性的维布伦(Veblen)商品——随着价格上涨,关于它的报道越来越多,更多的资金也会流入。将价格走势与上年同期进行回归分析,1990年以来黄金的R值为0.4,高于标普500指数或石油和铜等大宗商品的同期R值。

今年上半年,黄金消费者基本上没有购买黄金,原因是春节后的市场禁售和价格上涨。在炼金厂和多数其它行业关闭后,实物黄金曾出现高溢价,纽约和伦敦的价格出现错位。然而,随着印度排灯节的临近,被压抑的需求可能会再度出现。

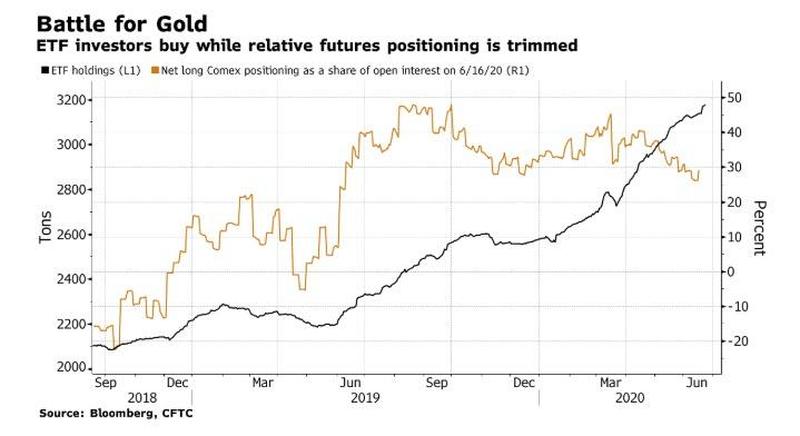

此外,ETF和期货的投资资金流动是更重要的价格驱动因素。以纽约商品交易所管理资金净多头头寸占未平仓头寸的比例衡量,在2019年初短暂超调之后,黄金投机过剩从近50%回落至30%以下,为重建留下了空间。投资者对交易所交易基金(ETF)的兴趣依然旺盛。

对于黄金而言,继续上涨面临的主要风险是,经济V型反弹强劲到足以导致央行大幅削减刺激措施。如果出现失控的通胀,后者可能会出现,但在年底前这一幕似乎还不太可能实际发生。就目前而言,政策制定者可能仍将持鸽派态度,从而间接支持黄金。

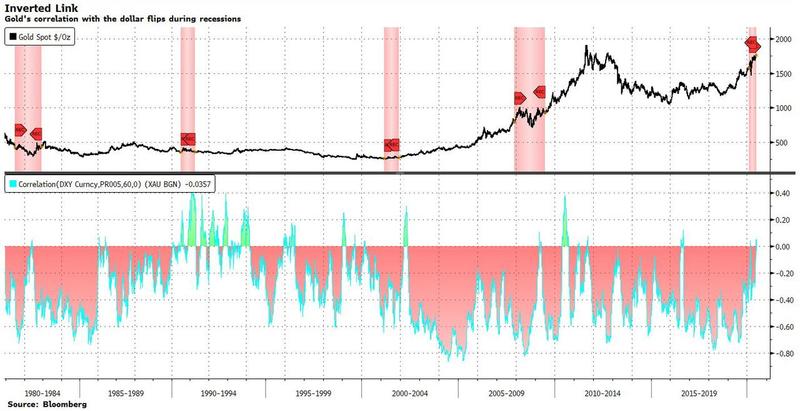

此外,按逐笔交易看美元是黄金的最大推动力。回归分析显示,2001年以来黄金的周价格变动中,约有四分之一可由贸易加权美元指数(97.3806, -0.0208, -0.02%)的变动来解释,这可能暗示美元走强是一种风险。

然而,在市场极度紧张的时期,黄金与美元的关系往往会出现逆转,两者都将成为避险资产。这两者之间的负相关关系在1981年以来的每次经济衰退期间或之后都不复存在。

央行也可能继续充当支撑,在疲软时期买入实物金属。尽管俄罗斯央行不再是可靠的买家,但根据国际货币基金组织(IMF)的数据,截至今年4月,官方仍购买了近600万盎司黄金。这是自2013年以来同期总持仓增幅最大的一次。不过如果价格继续上涨,这个角落的需求可能会枯竭。

考虑到黄金几乎完全没有弹性的供应曲线,供应不是威胁。过去一年,投资黄金的小矿商的股价上涨了38%。但是,任何新的资本支出都不会在未来几年产生效果,而回收利用只会影响利润。

总体而言,这些因素应有助于金价突破1800美元的长期阻力位。商品交易顾问(CTAs)可能为其测试2011年纪录高位提供动能,令年底前升至1900-2000美元的价格区间成为现实。

版权声明:

凡文章来源为"华经财富网"的稿件,均为华经财富网独家版权所有,未经许可不得转载或镜像;授权转载必须注明来源为"华经财富网",并保留"华经财富网"的电头。